Unser Ziel ist es, den Wert von Firmen in medizinischen und pharmazeutischen Bereich zu steigern indem wir über den gesamten Investmentzyklus hinweg die Leistungskraft des Unternehmens verbessern – zum Nutzen von Kunden, Mitarbeitern, Investoren und Eigentümern.

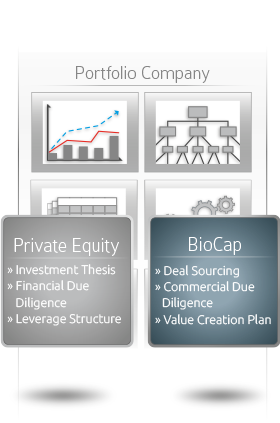

In der Due Diligence Phase unterstützen wir Investoren wie Private Equity Unternehmen oder Venture Capital Funds bei der Identifikation von Deals, der Bewertung von Investitionsmöglichkeiten und in spezialisierten Bereichen bei der Gesamtbewertung von Unternehmen in den Bereichen Pharma, Biotech und Gesundheitsdienstleistungen.

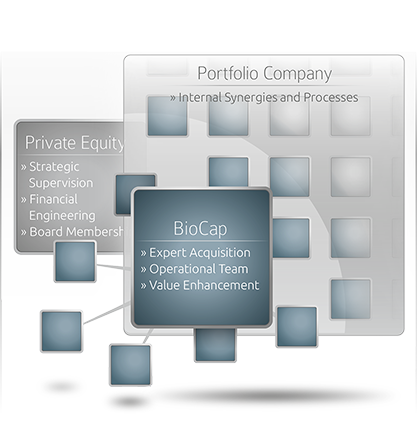

In der Operating Phase helfen wir Eigentümern und dem Management eines Unternehmens, ihre Kostenstruktur zu optimieren und neue Umsatzquellen und Geschäftsbereiche zu identifizieren. Dafür statten wir die Firma mit erfahrenen Industrieexperten, zielgerichteten Strukturen und Prozessen sowie der notwendigen Technologie aus.

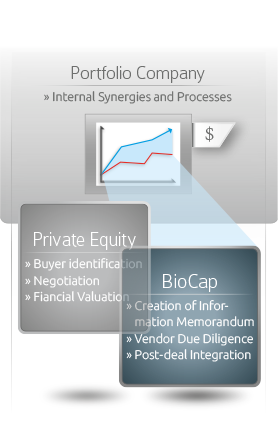

In der Exit Phase bringen wir die Firma mit potentiellen zukünftigen Investoren und Experten zusammen, um gemeinsam einen Plan für nachhaltiges Wachstum und kontinuierliche weitere Wertschaffung zu entwickeln. Dabei sind unsere Ziele eine qualitätsgesicherte , leistungsfähige und effiziente Patientenversorgung, zukunftssichere Behandlungsstrukturen und letztlich eine nachhaltige bessere Lebensqualität.

Während der Due-Diligence-Stage unterstützt BioCap Private-Equity-Unternehmen und andere Investoren bei der Suche nach Deals, Commercial Due Diligence und der Wertschöpfungsplanung. Auf der Grundlage unseres großen Branchennetzwerks unterstützen wir unsere Partner bei der Suche nach passenden Zielunternehmen, der Umsetzung von Branchenbewertungen, Expansionsstrategien und dem Abschluss des Investitionsprozesses.

Nach Definition einer Zielfirma arbeiten unsere Berater eng mit Deal Teams zusammen, um einen ganzheitlichen Blick auf die Transaktionsmöglichkeit zu garantieren. Mithilfe ihres Einblicks in ausgewählte Branchen begleiten BioCap-Berater PE-Firmen bei Investitionsbewertung und im Übernahmeprozess. Wir identifizieren Wertschöpfungsmechanismen vor einem Deal, ermitteln und quantifizieren mögliche EBITDA Anpassungen und beurteilen die Wahrscheinlichkeit eines strategischen Exits.

In enger Zusammenarbeit mit dem Zielunternehmen und seiner Investoren entwickeln wir einen vollständigen Wertschöpfungsplan, der auf Basis der wichtigsten wirtschaftlichen Faktoren, den Ressourcenbedarf, die Leistungsziele sowie die begleitenden Metriken für das Controlling herausarbeitet. Durch unser Engagement in der Due Diligence Phase können wir starke Wertschöpfungsdynamiken für das Portfoliounternehmen erreichen, die lange über dem Abschluss der Transaktion hinaus Wirkung entfalten.

BioCap ermöglicht sinnvolle und nachhaltige Änderungen der Organisationsstruktur und der Verfahren innerhalb der Portfolio-Unternehmen durch Einbringung von Kompetenzen und dem Aufbau spezialisierter Teams, durch welche ein Unternehmen noch produktiver, effizienter und letztlich wertvoller wird.

Während der Operating Stage unterstützt BioCap Private-Equity-Unternehmen durch Interim Management, Systematisierung täglicher Abläufe und Umsetzung weiterer Methoden zur Wertschöpfung wie Prozessoptimierung und gezielter Margensteigerung. Anhand des Wertschöpfungsplans legt BioCap die entscheidenden Zielvorgaben, Meilensteine und Aufstellung der besten operativen Entwicklungspotenziale (z.B Cross-Selling) fest. Weitere Expertise von BioCap sind Fragen wie VVG-Synergien und Optimierung des Working Capital zur Margenverbesserung, Konzeption interner und externer Serviceleistungen über den Neuaufbau der gesamten betrieblichen Prozesse im Rahmen der Prozessoptimierung bis hin zu Cross-Portfolio Programmen zur Förderung von Synergien, von denen mehrere Investitionen gleichzeitig profitieren.

Mit Hilfe unseres breiten internationalen Netzwerks sind wir in der Lage, erfahrene und spezialisierte Führungskräfte aus der Industrie kurzfristig zu engagieren und einzubinden. Diese Experten können auf ihre jahrzehntelange Erfahrung auf ein umfassendes Verständnis der Dynamik im Gesundheitswesen, den Pharma- und Biotechnologie-Märkten aufbauen und selbst in den komplexesten Projekten eine Steigerung hinsichtlich Wachstum, Effizienz und Rentabilität innerhalb unserer Portfoliounternehmen herbeiführen.

Sobald ein Portfoliounternehmen seinen Zielwert erreicht hat, arbeitet BioCap eng mit Private-Equity-Unternehmen zusammen, um eine reibungslosen Übergabe des Geschäftes an einen Nachfolger zu erleichtern. Um Kundenidentifikation, Finanzbewertung und Verkaufsverhandlungen zu unterstützen, stellt BioCap in der Vendor Due Diligence relevante Geschäftsinformationen zusammen, welche Leistungsfähigkeit, zukünftige Potentiale und Aussichten des zum Verkauf stehenden Unternehmens detailliert veranschaulichen.

Während der Exit-Stage unterstützt BioCap die Erstellung von Informationmemoranden (IM), leitet die Vendor Due Diligence und erleichtert die Integration des Unternehmens in eine Fusion oder strategische Akquisition.

Unsere Berater arbeiten an definierten Teilen des vertraulichen Informationsmemorandum (IM) zur Optimierung der Positionierung des Unternehmens. Da Post-Deal-Integration einen Schlüsselfaktor für strategische Käufer darstellen kann, gewährleistet BioCap den Transfer von relevanten Informationen, die Ausrichtung der Prozesse und die strukturierte Angleichung des Portfoliounternehmens an die Struktur des Käufers. Dies gewährleistet einen reibungslosen Übergang, Stabilisierung von Kunden und Mitarbeiterbeziehungen und damit die bestmögliche Eigentumsübernahme und legt so den Grundstein für eine starke zukünftige Wertentwicklung.

BioCap bietet einen individuellen praktischen Ansatz zur Unternehmensführung in Private Equity und Venture Capital Transaktionen. Unser Interim-Managementteam besteht aus erfahrenen, erfolgreichen Unternehmern, die eine Mischung aus fundierter Erfahrung in der Branche, Einsicht in funktionellen Aufgaben und Analysefähigkeit bieten. BioCap-Fachkräfte sind mit allem ausgestattet, was zur Übernahme von Positionen auf C-Level und funktionsspezifischen Posten in den wichtigsten Abteilungen notwendig ist.

Wir arbeiten mit dem Management-Team des Unternehmens eng zusammen und steuern mit schneller Leistungssteigerung durch eine Übergangsphase auf das gemeinsame Ziel zu. Unsere Operations Spezialisten helfen bei der strategischen Planung, operativen Verbesserungen, und Überwachung von Initiativen in Portfoliounternehmen. Eine Zusammenarbeit mit BioCap minimiert Investitionsrisiken und maximiert die Effizienz des Cashflows in der gesamten Halteperiode des Investors.

NeraCare GmbH vertreibt einen patentierten Gentest „Melagenix“, ein System aus Biomarkern, mit dessen Hilfe das individuelle Risiko von Patienten mit schwarzem Hautkrebs (Melanom) nach der Operation akkurat bestimmt werden kann. So können Patienten im Zusammenspiel mit ihrem behandelnden Arzt zu einer besseren Entscheidung kommen, welche Form von Nachsorge und Therapie im individuellen Fall die beste ist.

Konventionelle Stadieneinteilungen im Melanom waren bisher zu ungenau, um eine zuverlässige Prognose zu ermöglichen. Mit Hilfe des Melagenix Tests können zukünftig kostenintensive und riskante Therapieverfahren mit teilweise schweren Nebenwirkungen den Patienten und den Kassen erspart werden.

BioCap übernimmt für den Venture Kapitalgeber den Aufbau der Unternehmensstruktur und die Organisation des Teams, die Überwachung der Meilensteinphase und die Entwicklung einer internationalen Patent- und Lizenzstrategie.

Die 1aMedico GmbH wurde 2006 in Mannheim gegründet und bietet Beratungsleistungen für augenärztliche Praxen und Kliniken in Form ihrer hauseigenen Software-Tools wie den “Opthalmo-Manager” für Qualitätsmanagement und ISO-Zertifizierung, dem “Warehouse Manager (WHM)” für das medizinische Versorgungsmanagement und der Forschungsdatenbank “Surgical-Manager” für ein Qualitäts-Benchmarking bei Kataraktoperationen.

Parallel zum Ausbau seiner Investorenbasis verlegte 1aMedico 2012 seinen Hauptsitz nach Frankfurt am Main und wird seitdem durch BioCap bei der weiteren Geschäfts- und Unternehmensentwicklung sowie im Finanzmanagement unterstützt. Innerhalb von zwei Jahren erweiterte sich die Kundenbasis von 140 auf über 190 Augenkliniken & Praxen in ganz Deutschland und der Bruttoumsatz verdreifachte sich von 1,8 Mio € im Jahr 2012 auf 5,9 Mio. € im Jahr 2014.

Mit ihrem aktuellen Team, verbesserter Software und Datenbankwerkzeugen sowie neuen Projekten zur Optimierung der Behandlungsqualität, die auf Hersteller, Krankenkassen und andere Akteure in der Augenheilkunde abzielen, ist 1aMedico gut gerüstet für eine weitere Umsatzsteigerung im Kerngeschäft sowie die Ausweitung ihrer Aktivitäten auf weitere Bereiche der Ophthalmologie.

Weitere Informationen über 1aMedico GmbH finden Sie unter www.1amedico.de.

Eurozyto GmbH ist einer der wenigen Hersteller von individuell abgestimmten Infusionslösungen für Zytostatika und parenterale Ernährung, die hierfür eine behördliche Herstellungserlaubnis nach § 13 des deutschen Arzneimittelgesetz von den zuständigen Überwachungsbehörden erhalten haben. Im Jahr 2012 als eine Mischeinrichtung der Burg-Apotheke in Königstein eingerichtet, wurde die Eurozyto GmbH im Juli 2013 im Rahmen der gesetzlichen Änderungen für höhere und strenger überwachte Fertigungsanforderungen in Deutschland als eigenständiger Herstellerbetrieb ausgegründet.

Mit der Unterstützung der BioCap erhielt Eurozyto im August 2014 Kapital von einem zusätzlichen Investor im Rahmen einer gehebelten Finanzierung durch die Deutsche Apotheker und Ärzte Bank. Als Bestandteil seines Engagement, das ein jährliches Umsatzwachstum von mindestens 20%p.a. für Eurozyto über die kommenden fünf Jahre vorsieht, rüstet BioCap das Unternehmen mit den notwendigen Prozessen und dem Know-How für den Ausbau der Dienstleistungen von der Herstellung von Arzneimitteln hin zur Entwicklung medizinischer Versorgungsmodelle, Dienstleistungen und Qualitätsmaßstäbe in der Gesundheitsversorgung für die Onkologie, Rheumatologie und Augenheilkunde aus.

Weitere Informationen über Eurozyto GmbH finden Sie unter www.eurozyto.de.

Ligetis GmbH ist ein Versorgungsmanager im Bereich der ambulanten Versorgung von Patienten mit komplexen Erkrankungen. Ein erfahrenes Team von Ärzten, Krankenschwestern, Trainern und Spezialisten für Patientenbetreuungsprogrammen organisieren arztgeführte und integrierte Homecare-Programme durch ein Qualitätsnetzwerk.

Die 2016 gegründete Ligetis GmbH organisiert für Patienten mit seltenen und schweren Erkrankungen Spezialprogramme für die häusliche Versorgung im Rahmen von Qualitätsnetzwerken, die auf Basis der von Ligetis entwickelten Versorgungsstandards, Einschreibung und zertifizierter Versorgung beruht. Durch das einzigartige medizinische und pharmazeutische Spezialwissen in der speziellen Versorgung dieser Patienten sind neben den betroffenen Patienten selbst auch Hersteller innovativer Therapeutika, Apotheken, Pflegedienste und Kostenträger Kunden der Ligetis.

Mit der Unterstützung der BioCap wurde für Ligetis das Konzept eines übergreifenden Servicepartners entwickelt, der Bedürfnisse von Patienten, Versorgern und Herstellern im Rahmen festgelegter Betreuungsprogramme zusammenführt. Ligetis selbst verfügt neben einem hochkompetenten Team (Onkologen, erfahrene Krankenschwestern, Versorgungsmanager und Trainer) zusätzlich über ein einzigartiges Netz von Spezialisten und verbindet dadurch Produkt Know-How mit medizinischem Know-How, so dass Patienten mit seltenen und schweren Erkrankungen z.B. mit Kurzdarm Syndrom, Morbus Pompe, Gaucher oder MPS sowie in palliativonkologischen Situationen sicher und vor allem langfristig mit besserem Erfolg und höherer Lebensqualität zu Hause behandelt werden können.

Weitere Informationen über Ligetis GmbH finden Sie unter www.ligetis.de

pharventia GmbH ist ein Spezialgroßhändler im Bereich Infusionstherapien (Onkologie/Immunologie, Ernährung, Enzymersatztherapien) und stellt neben allen benötigten Substanzen, Speziallogistik auch das Know-How für die Versorgung der Patienten im ambulanten Umfeld sicher.

Seit 2015 organisiert die pharventia GmbH den strategischen Einkauf für mehrere Apotheken und Herstellbetriebe. Die jährlichen Wachstumsraten der pharventia liegen seitdem im dreistelligen Bereich.

Mit der Unterstützung der BioCap wurden zusätzlich zum klassischen Großhandelsgeschäft Spezialdienstleitungen in den Bereichen Logistik, Versorgungsmodelle und Versorgungsforschung entwickelt, durch die pharventia die Leistungsfähigkeit ihrer Partner verbessern kann. Als Lizenznehmerin der innovativen Therapiesysteme „Eurotubes“ und als exklusiver deutscher Vertriebspartner für Medikamente in seltenen Erkrankungen entwickelt pharventia für ihre Partner neue Versorgungsformen zur Versorgung von Patienten mit komplexen Infusionstherapien im ambulanten Umfeld. Gemeinsam mit der Eurozyto GmbH wurde ein Konzept der Systempartnerschaft entwickelt, das neue Therapieformen für solche Patienten z.B. mit Kurzdarm Syndrom, Morbus Pompe, Gaucher oder MPS sowie modellhaft integrierte Palliativonkologie etc. erst möglich macht.

Weitere Informationen über pharventia GmbH finden Sie unter www.pharventia.de

BioCap GmbH Zimmerweg 14, Westendrondell 60325 Frankfurt am Main Tel. +49 69 67 778 687 Fax +49 322 23 701 192 Email info[at]biocap.de Impressum – Datenschutzerklärung